分级基金疯狂 这画面太美我不敢看

发布日期: 2015-01-04 来源:信息时报 点击次数:2347次

2014的基金市场在经历了7年的低迷之后,重新焕发青春。股基冠军工银金融地产净值几乎翻番,加了杠杆的分级基金B类更是表现抢眼。分级基金的疯狂表现,被投资人调侃为“牛B”一族。踏空这波行情的投资人沉痛地表示:“这画面太美我不敢看”。不过除了好消息之外,去年公募基金也出现了一些不和谐的声音,“老鼠仓”事件沉疴泛起,而且出现窝案的趋势。

1 蓝筹基金突然逆袭

突如其来的A股行情,让已经灰头土脸多年的偏股型基金焕发第二春。截至昨日,去年股票型基金平均上涨26.88%。26只股基收益率在50%以上,工银金融地产基金弯道超车,成为这波行情最大的惊喜,截至本周二年内涨幅达到94.84%,该基金三季报中显示重仓浦发银行 、中国太保 、中国平安 、中航资本 、光大银行 、中国人寿等,均踏中这一轮“疯牛”行情。“同门兄弟”工银信息产业以68.49%排名第三,海富通国策导向则以74.31%排名第二。

原本的夺冠热门—中邮战略新兴产业的排名在四季度掉队。三季报显示,前十大重仓股中有九只均为创业板股票,另一只为中小板个股亿帆鑫富 ,流通市值仅46.47亿元。从其净值变化来看,未出现大幅调仓。

华泰系和宝盈系去年权益类基金集体表现抢眼,目前排在股票基金第四位的宝盈策略 ,去年以来的收益率达到62.46%。混合型基金中,排名第一的依然是前“公募一姐”王茹远曾管理的宝盈核心优势混合A,这只基金在新任基金经理张小仁的执掌下,取得了78.09%的成绩。华泰则是靠量化称雄,华泰柏瑞量化指数增强基金以61.69%的涨幅大幅超越平均,问鼎同类产品冠军。同时,受益金融、基建、地产等权重股的集体发力,以华泰柏瑞沪深300ETF为代表的蓝筹类基金在2014年底也显露出王者霸气,该基金最近六个月涨幅达到56.89%。

点评:前三季度机构投资人还沉浸在对成长股的幻想中,第四季度A股风云突变,蓝筹股突然崛起,杀得基金经理措手不及,满仓踏空,涨停跑输等名词也接踵而来。能够跑赢变幻莫测行情的投资人只是少数,不如死守一种风格天荒地老。

2 杠杆基金最牛

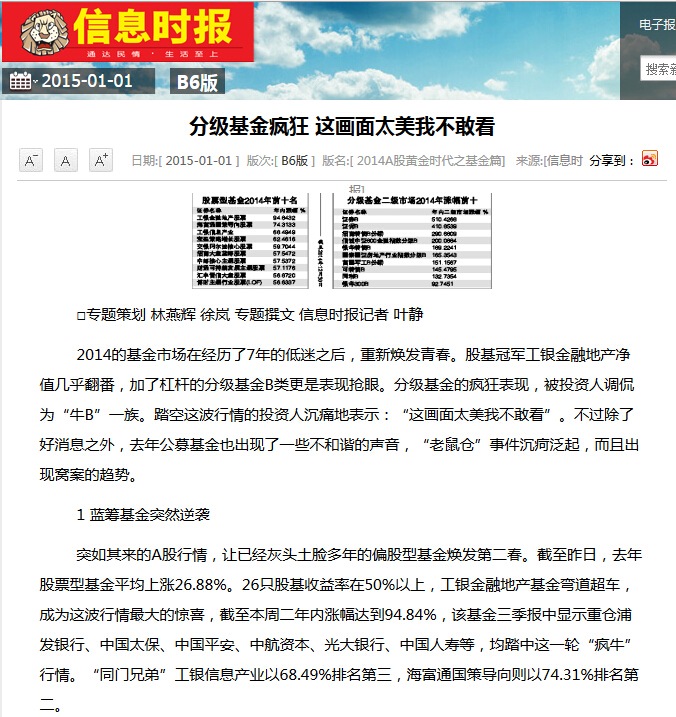

虽然最牛公募净值几乎实现翻番,但是和分级基金B的凌厉走势相比还是“弱爆”了。统计显示,今年有10只杠杆基金的B类涨幅超过100%,其中表现最为抢眼的是证券B.

杠杆的一路狂飙导致今年首次出现向上折算的案例,喝头啖汤的基金是中欧盛世 B,随后富国军工 、申万证券 、鹏华非银以及信诚中证800金融也相继公布了向上折算公告。昨日首只债券基金也宣布将于近期向上折算,这也开了A股的先河。

点评:银河证券基金研究中心胡立峰表示,目前针对分级基金B份额的炒作氛围已经形成,但分级基金犹如“带刺的玫瑰”,投资者购买前要充分了解、适度投资,并且要懂得见好就收。

3 老鼠仓成窝案

2014年过得最忐忑的可能就是原博时基金经理马乐,马乐案成为首个进入最高人民法院审判阶段的老鼠仓案件。

去年年中,最赚钱的“老鼠仓”苏竞案开审,历时三个月后,原汇添富基金经理苏竞“利用未公开信息交易罪”罪名成立,判处有期徒刑2年6个月,并处罚金3700万元。同时,冻结在案银行账户内资金,其违法所得责令退赔。

2014年11月21日,北京市公安局实名认证微博 “平安北京”发布微博:2014年6月,北京警方接到有关线索后,围绕某基金管理公司经理罗某萍等人涉案线索积极开展侦查,并于8月14日将犯罪嫌疑人罗某萍等两人抓获。最后证实某基金公司为华夏基金 ,而罗某萍则是华夏行业 、华夏优势的前任基金经理罗泽萍。据媒体报道,华夏基金还有6人因涉嫌“老鼠仓”被带走。

点评: “老鼠仓”沉疴屡禁不止,除了不断提升技术层面的“治标”手段外,还需要在“治本”上下足工夫。一方面,需加大对“老鼠仓”等违法行为的查处力度,重典治乱,加大民事赔偿责任,引进公益诉讼,引入惩罚性赔偿,并且在对违法者严惩不贷的同时,必须铲除老鼠仓生存的土壤和温床,改变基金、私募 、保险和券商等机构无需为“老鼠仓”担责的状况,让其担负连带责任,促使机构加强内控制度。另一方面,各个金融监管部门还应群策群力,劲往一处使,统一监管标准,有必要时联合执法,形成完整的体制机制“保障链条”,集中力量对付那些露出马脚的“大老鼠”。

4 互联网 “宝宝”的落寞

今年一季度,货币基金规模暴增6959亿元至1.44万亿元,几乎翻番,成为市场上最火爆的“吸金王”,天弘基金也凭借余额宝逆袭,扳倒大象华夏基金成为目前规模最大的基金公司。

不过今年较为宽松的货币政策,以及年底的降息,货币基金收益一落千丈,“破4%”的报道不绝于耳,再加上股市的火爆,赎回压力一直是下半年货币基金挥之不去的梦魇。

据优选财富投资研究中心三季度数据统计,“宝宝”类理财整体规模增速放缓明显,其中大户余额宝自上半年创出5741亿元的规模后,三季度首度出现规模下滑。

点评:对于宝宝被赎回,多数基金公司表示正常,宝宝被定义为余额理财工具,而不是主要的理财手段。市场没有更好的投资渠道时,闲散资金便会涌入互联网宝宝,而当出现其他投资渠道时,则会反向从宝宝中流出。作为基金公司重要的是在提高收益的同时,做好流动性的处理。

相关媒体报道

和讯基金:http://funds.hexun.com/2015-01-01/171975867.html

搜狐基金:http://fund.sohu.com/20150101/n407466419.shtml

天天基金网:http://fund.eastmoney.com/news/1593,20150101463352345.html

上一篇:年末节点 “宝宝”收益大幅回升

上一篇:年末节点 “宝宝”收益大幅回升